Barings

La Barings Bank (ou Barings), fondée en 1762 et disparue en 1995, était la plus ancienne banque d'affaires d'Angleterre.

| Barings | |

| |

| Création | 1762 |

|---|---|

| Disparition | (Faillite, rachat pour 1 £ par ING). |

| Fondateurs | Sir Francis Baring |

| Forme juridique | Public limited company (d) |

| Siège social | Londres |

| Actionnaires | Internationale Nederlanden Groep (depuis ) |

| Activité | Banque d'affaires |

| Société mère | ING Group Baring Asset Management (en) |

| modifier - modifier le code - voir Wikidata | |

Histoire

modifierLa Barings est fondée en 1762 par Sir Francis Baring sous le nom de John and Francis Baring Company. En 1803, elle participe au financement de l'achat de la Louisiane, associée à la maison de banque néerlandaise Hope & Co.

En 1806, le fils de Francis, Alexander Baring, rejoint l'entreprise qui est alors renommée Baring Brothers & Co., après sa fusion avec le bureau londonien de la banque Hope, où Alexander travaille aux côtés d'Henry Hope.

La Barings est la première grande banque étrangère à soutenir la place financière de Paris après la chute de Napoléon, alors que la dette publique vient d'être gonflée par l'indemnité de guerre. Le 20 janvier 1817, elle souscrit 9 millions de rentes à elle seule[1].

En 1890, la banque se trouve confrontée à de graves difficultés du fait de son exposition à un important défaut de paiement lié à une dette souveraine, celle de l'Argentine et de l'Uruguay. Le montant impayé est énorme pour l'époque : cent millions de livres sterling (soit 2,5 milliards de francs-or !)[2]. La banque est sauvée par un consortium organisé par le gouverneur de la Banque d'Angleterre, William Lidderdale (en), mais ses difficultés surprirent et l'annonce de son sauvetage in extremis est un retentissement énorme en Angleterre[3].

Sous le règne de George V, elle devient la banque de la famille royale britannique, jusqu'à sa disparition le 26 février 1995, date à laquelle elle est reprise par ING au prix symbolique d'une livre sterling.

-

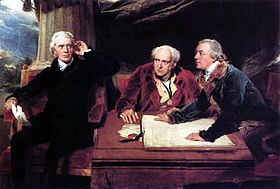

Sir Francis Baring, 1st Bt, John Baring; Charles Wall.

-

1920, tableau d'Ambrose McEvoy (1877-1927)[Note 1].

La chute

modifierEn 1995, la Barings es mise en faillite à cause de placements à découvert supérieurs aux fonds propres de la banque. Ces placements ont été réalisés par le trader Nick Leeson dont l'histoire a fait sensation, relatée dans la biographie Rogue Trader et mise en scène au cinéma en 1999 dans le film Trader. Mise en cessation de paiements, elle est rachetée le par la banque ING au prix symbolique d'une livre sterling[4].

Outre la faillite de la banque, c'est le processus ayant conduit au désastre qui a le plus surpris à l'époque: un bureau de trading basé à Singapour, et opérant sur les marchés dérivés d'actions, a donné lieu à 850 M£ de pertes, engloutissant plus du double des capitaux propres de la banque, et la précipitant dans la faillite à la stupeur de son propre top management basé à Londres.

Pour le compte de la Barings, Nick Leeson achète et vend des contrats à terme sur l'indice boursier Nikkei 225 — indice regroupant les 225 plus grandes entreprises japonaises — mais en opérant sur le marché à terme de Singapour où est coté le contrat Nikkeï.

Pour des raisons toujours inconnues, Leeson achète pour près de 20 milliards de dollars de contrats à terme sur le Nikkeï, conduisant sa banque à verser des appels de marge au marché de Singapour. Le quotidien financier japonais Nihon Keizai Shinbun révèle que cette banque a même été contrainte de lancer des emprunts inhabituels pour payer ces appels de marge.

Faillite annoncée

modifierLa presse britannique a pour sa part révélé que les supérieurs hiérarchiques de Leeson ont touché pour l'année 1994 des bonus très élevés, et que cette même année a vu la banque réaliser une activité très importante sur les marchés des options sur ce même indice Nikkeï.

L'agence de presse Bloomberg, citée à l'époque par le quotidien La Tribune, a révélé que la Barings était engagée par ailleurs sur un straddle, opération consistant à garantir pour ses clients des plus-values au cas où le Nikkei passerait soit au-dessous d'un certain niveau, soit au-dessus d'un autre niveau. La Barings tablait ainsi sur la poursuite d'une relative stabilité de l'indice boursier japonais, pari devenu caduc avec le tremblement de terre de Kōbe. Compte tenu de ces engagements sur les options et du tremblement de terre, la Barings fait faillite.

Notes et références

modifier- Note

- Membres de la Baring Brothers & Co. : John Baring (1863-1929), 2e baron Revelstoke; Cecil Baring (en) (1864-1934), 3e baron Revelstoke; Gaspard Farrer (1860-1946) et Alfred St. John-Mildmay (d) (1871-1944).

- Références

- Alfred Colling, La prodigieuse histoire de la bourse, 1949, p. 191.

- Alfred Colling, La prodigieuse histoire de la bourse, 1949, p. 314.

- Alfred Colling, La prodigieuse histoire de la bourse, 1949, p. 315.

- Gilles Sengès, « Le néerlandais ING rachète la banque d'affaires Barings », sur Les Échos, (consulté le ).

Voir aussi

modifierBibliographie

modifier- Alfred Colling (préf. Marc Desaché), La Prodigieuse Histoire de la Bourse, Paris, Société d'éditions économiques et financières, , 419 p., 23 cm (OCLC 2649231, BNF 31960000, SUDOC 017678757, présentation en ligne).

Article connexe

modifierLiens externes

modifier

- Notice dans un dictionnaire ou une encyclopédie généraliste :